Entratezza poskytuje investiční vzdělání dostupné pro každého tím, že je spojí s investičními vzdělávacími firmami. Tyto firmy sdílí základní a pokročilý investiční trénink s lidmi prostřednictvím internetu.

Webové stránky Entratezza jsou otevřené 24/7 pro registraci a spojení s investičními učiteli po celém světě. Entratezza je dostupný a zahrnuje lidi různých ras, pohlaví, náboženství, povolání a přesvědčení, splňuje tak sen o získání investičního vzdělání pro mnoho lidí.

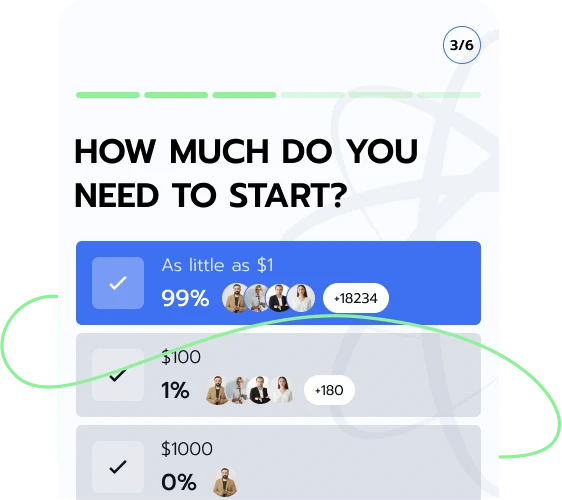

K tomu, aby lidé mohli své sny splnit s pomocí Entratezza, měli by se zaregistrovat na webové stránce, korektně zadal svá jména, e-mailové adresy a telefonní čísla. Entratezza je okamžitě spojí s investičními vzdělávacími firmami, které dokončí jejich registrační proces prostřednictvím telefonu a poskytnou jim přihlašovací údaje pro zahájení učení.

Entratezza je zdarma a navigovatelný. Webová stránka je pohodlnou alternativou k stresu z prohledávání internetu po investičním lektoru. Entratezza používá rychlý proces připojení k tomu, aby spojil uživatele se vhodnými investičními vzdělávacími firmami.

Jelikož Entratezza zve lidi z různých kulturních nebo rasových pozadí k registraci, spojuje je s investičními vzdělávacími firmami, které vyučují v různých jazycích.

Vzdělávání v oblasti investic se nekoná pouze v angličtině. Lidé tak nejsou nuceni být rodilými mluvčími angličtiny nebo absolvovat anglické kurzy před registrací. Zaregistrujte se zdarma na Entratezza pro spojení s investičními lektory.

Investiční studenti si mohou sami vybrat své oblasti zájmu. Neexistuje žádný univerzální vzdělávací plán pro všechny studenty.

Studenti mohou také požadovat upravené učební plány na základě svých zaměstnání, kariér a osobností a vybrat si výukové sezení, která zapadají do dalších plánů. Získejte upravený studijní plán a časy registrací na Entratezza.

Chcete-li se spojit s investičními vzdělávacími společnostmi, budoucí investiční žáci se musí zaregistrovat na Entratezza.

Lidé musí zajistit, aby tyto údaje byly správně zapsány při registraci na Entratezza odesláním svých jmen, e-mailů a telefonních čísel. Žádné písmeno, číslice ani symbol nesmí chybět nebo být nesprávně umístěn.

Jakmile lidé zadají správné osobní údaje, Entratezza je okamžitě spojí s investičními vzdělávacími firmami. Připojte se k jednomu okamžitě přihlášením na Entratezza.

Cokoli, kam osoba alokuje zdroje s cílem dosáhnout zisku, může být považováno za investici. V některých případech osoba generuje ztráty v důsledku rizik, včetně inflace, vládní politiky, poklesu tržní hodnoty, nesprávného rozhodování a volatilnosti cen na trhu.

Některá aktiva, která si investoři vybírají, jsou dluhopisy, akcie, hotovost nebo její ekvivalent, nemovitosti a komodity. Tato aktiva mají různé vlastnosti, výhody a rizika. Investoři často diverzifikují své portfolio k celkovému snížení dopadu rizika. Zaregistrujte se na Entratezza a dozvědět se více od investičních učitelů.

Hodnota na trhu ukazuje hodnotu společnosti nebo aktiva na finančním trhu. Na druhé straně, tržní cena je směnná cena aktiva. Mezitím může být tržní hodnota také tržní cenou, když existuje spravedlivý trh. Níže popisujeme podmínky pro spravedlivý trh:

Dohodnutá cena ukazuje, že obchodní strany nesmějí být nuceny k transakci a musí souhlasit s konečnou kupní/prodejní cenou. Podmínka 'bez tísně' nařizuje, že obě strany zapojené do směny aktiva nesmějí spěchat s uzavřením transakce, neboť by to mohlo vést k nesprávným rozhodnutím, která nereprezentují současnou tržní situaci.

Investoři by měli bedlivě sledovat trh a analyzovat situace, aby dělali informovaná rozhodnutí o koupi a prodeji. Tržní hodnota je vyjádřena v tržní hodnotě na akcii, knižní hodnotě na akcii, poměru tržní/knižní hodnoty, poměru ceny/k zisku (P/Z) a zisku na akcii. Stručně je zde popisujeme:

Tržní Hodnota Na Akcii

Je vypočítána stanovením tržní hodnoty společnosti a vydělením jí celkovým počtem akcií.

Knižní Hodnota Na Akcii

Je určena vydělením vlastního kapitálu společnosti jejím celkovým počtem akcií.

Poměr Tržní/Knižní Hodnoty

Poměr tržní/knižní hodnoty tedy vypočítá poměr tržní a knižní hodnoty společnosti.

Vydělení tržní hodnoty na akcii knižní hodnotou na akcii dává tento poměr. Poměr tržní/knižní hodnoty může být vysoký nebo nízký.

P/Z poměr je poměr mezi cenou akcií společnosti a ziskem na akcii. Vysoká hodnota ukazuje, že akcie společnosti jsou předražené. To znamená, že investoři předpokládají, že zisky společnosti vzrostanou. Pokud je P/Z poměr společnosti nízký, je společnost podhodnocená a investoři věří, že zisky společnosti klesnou. Zaregistrujte se pro další informace.

Když Entratezza spojí lidi s investičními vzdělávacími firmami, naučí se různé způsoby, jak počítat tržní hodnotu - příjmy, aktiva a tržní přístupy. Přístup k příjmům má dvě metody - kapitalizované ziskové a diskontované cash flow (DCF). Kapitalizované zisky počítají hodnotu aktiva, které může generovat stabilní příjem.

Ve zkapitalizované ziskové metodě se bere poměr čistého provozního příjmu generovaného v určitém období a kapitalizační míry aktiva. Slevový cash flow odhaduje budoucí cash flow a slevuje ho tak, aby dosáhl své současné hodnoty na základě přidružených rizik a převažujících úrokových sazeb. Přístup k aktivům odvozuje spravedlivou tržní hodnotu součtem upravených aktiv a závazků společnosti. Hodnota čistě upravených výsledků se získá výpočtem rozdílu mezi tržní hodnotou aktiv a závazků.

Tržní přístupy zahrnují hodnocení hodnoty podniku a precedentní transakce. Hodnota podniku může být vyhodnocena porovnáním všech podniků působících ve stejné oblasti v odvětví. Precedentní transakce používají jako referenci minulé ceny zaplacené za společnost, zejména v transakcích spojených s fúzemi a akvizicemi. Zaregistrujte se na Entratezza, abyste se dozvěděli více od investičních vzdělávacích společností.

V oblasti financí měří a analyzují data nebo poměry ziskovost společnosti. Zaměřuje se na to, co zůstává po odečtení nákladů, jako jsou vlastní kapitál akcionářů, provozní náklady a aktiva na účtové bilanci, po určitou dobu. Investoři se často zaměřují na společnosti s vyššími poměry. Taková čísla mohou naznačovat zdravou investiční možnost.

Dvě hlavní kategorie výkonnostních ukazatelů jsou marže a poměry návratnosti. Maržový poměr zobrazuje schopnost společnosti získat z prodeje zisky, zatímco poměry návratnosti ukazují schopnost generovat výnosy pro akcionáře. Podtypy maržového poměru jsou hotovostní tok, hrubá, čistá a EBITDA marže. Návratové poměry jsou návratnost vlastního kapitálu, investovaného kapitálu a aktiv. Níže diskutujeme některé z nich:

Tento ukazatel ukazuje schopnost podniku měnit prodeje na hotovost. Marže reprezentuje rozdíl mezi hotovostními toky podnikání a generovanými prodeji. Nedostatečný hotovostní tok by vyžadoval, aby si společnost půjčila nebo získala finanční prostředky od investorů, zatímco nízký procentuální podíl hotovostního toku by mohl znamenat ztrátu navzdory prodejům společnosti. Vysoký hotovostní tok naznačuje, že společnost má dostatek peněz k úhradě provozních nákladů.

Marže provozních zisků je procentuální podíl prodeje před odečtením daní z příjmů a úroků. Tato marže odhaluje sílu řízení společnosti při řízení provozních nákladů. Vysoké provozní náklady ve společnostech mohou pokrýt fixní náklady a mohou jim pomoci přežít během strašných ekonomických situací.

ROA je zisk společnosti po zdanění generovaný za každý dolar aktiv držených. Marže ROA zobrazuje procento čistého výnosu společnosti vzhledem k celkovým aktivům a měří aktivitu podniku. Společnost je velmi intenzivní na aktiva, pokud dosahuje nižších zisků za dolar svých aktiv. Tyto společnosti vyžadují obrovské investice k nákupu zařízení pro generování příjmů.

ROE ukazuje procento čistého výnosu podniku ve srovnání se vlastním kapitálem akcionářů. Vysoká ROE ukazuje na schopnost společnosti se zdržet zadlužování a motivuje lidi k nákupu jejích akcií. Chcete-li se dozvědět více o hodnocení investičních možností, zaregistrujte se na Entratezza a spojte se s firmami pro investiční vzdělávání.

Ceny aktiv jsou zřídka stabilní. Porovnání fluktuace cen vzhledem k očekávaným výnosům v průběhu času měří jejich volatilitu. Vysoká volatilita znamená vysoké riziko při investicích. Typy volatilit jsou tržní, historická, implicitní a cenová. Tržní volatilita měří rozdíl v cenách investic způsobený medvědím nebo býčím stavem investičních trhů jako jsou akciové, forexové nebo dluhopisové trhy.

Historická volatilita bere v úvahu současné pohyby cen aktiv na základě fluktuací v průběhu posledních 12 měsíců. Implicitní volatilita se spoléhá na výpočty k určení rozhodnutí investorů nebo trhu o tom, jakou fluktuaci cen očekávat. Cenová volatilita je nestálé pohyby poptávky a nabídky, které ovlivňují ceny.

Investoři často rozloží svůj kapitál mezi různá aktiva, aby omezili riziko spojené s jediným aktivem. Při budování diverzifikovaného portfolia zvažují potenciální rizika, likviditu, odvětví a toleranci k riziku.

Strategie pro diverzifikaci portfolia jsou mezinárodní, třídní aktiv a individuální diverzifikace. Mezinárodní diverzifikace zahrnuje vlastnictví aktiv v zahraničí s odlišnými tržními podmínkami nebo investičními politikami.

Diverzifikace tříd aktiv investuje do aktiv různých tříd, jako jsou dluhopisy, akcie, hotovost a alternativy. Na druhou stranu individuální diverzifikace investuje do několika aktiv v rámci jedné třídy. Investor by mohl zvolit individuální diverzifikaci nákupem různých akcií nebo alternativ.

Financování dluhu je prodávání fixních příjmových produktů k získání kapitálu. Tyto produkty zahrnují státní dluhopisy, certifikáty, věřitelské úvěry a dluhopisy. Krátkodobé financování dluhu může být použito k získání kapitálu k pokrytí provozních nákladů, zatímco dlouhodobě může být použito k financování kapitálově náročných projektů. Toto financování zachovává vlastnictví společnosti, ale může vést k úpadku.

Hotovostní nástroje jsou snadno převoditelné a vyhodnoceny prodejem nebo nákupem provedeným hotovostí.

Deriváty (opce, termíny, futures, swaps) odvozují hodnotu od základních aktiv jako jsou měny, komodity a dluhopisy.

Nástroje peněžního trhu jsou krátkodobé finanční nástroje - komerční papíry, státní dluhopisy a certifikáty vkladů - k zvýšení likvidity podniku.

Nástroje devizového trhu - opce na měnové páry a smlouvy o rozdílu - se obchodují na měnových trzích jako jsou forwards forex, spot forex a futures forex trhy.

Akcie zahrnují preferenční a obecné akcie. Tyto nástroje představují vlastnictví podniku a přiznávají hlasovací a zisková práva držitelům.

Dluhové nástroje se používají k získání finančních prostředků, kde dlužník platí věřiteli hlavní částku s úrokem.

Získejte jasnější perspektivu na investice skrze vzdělání. Získejte pokročilé znalosti, zapojte se do velmi kognitivních konverzací a získejte rozšířený intelektuální záběr registrací na Entratezza, abyste se spojili s investičními učiteli.

Začněte tento výlet kliknutím na tlačítko Registrace a poskytnutím požadovaných informací - jména, e-mailové adresy a telefonního čísla.

| 🤖 Cena za připojení | Registrace zdarma |

| 💰 Poplatky za služby | Absolutně žádné poplatky |

| 📋 Proces zápisu | Rychlý a jednoduchý proces registrace |

| 📊 Učební oblasti | Školení v oblasti kryptoměn, obchodování s FX, akciové fondy a další |

| 🌎 Služby Poskytované | Služba je dostupná téměř ve všech zemích, ale ne v USA |